Uwaga: Tekst zostanie rozszerzony o kolejne wersje umowy Nordea. Po publikacji zgłosiło się do mnie kilka osób z innymi wersjami umowy. Widać, że prawnicy banki nie za bardzo wiedzieli co robią… Osoby mające umowę Nordea proszę o przesłanie swojej umowy w wersji bez danych na adres: rstyczynski@gmail.com. Mile widziany: wniosek kredytowy, umowa, ogólne warunki no.2 i no.3; ew. korespondencja reklamacyjna.

Niniejsza analiza jest krótkim wymienieniem wad prawnych umowy Nordea Habitat na finansowanie inwestycji budowlanej z kwietnia 2007 roku. Prawnik dokonujący analizy umowy powinien zastosować metodę zgodną z warsztatem prawa. Przykład takiej analizy znajduje się na blogu omawiając umowę indeksowaną GE Money Bank. Nie pamiętam szczegółów tej analizy, ale jestem przekonany że 95% argumentów się pokrywa.

2. O złotowości umowy, oraz powstałego w jej wyniku długu, świadczy także hipoteka oznaczona w złotym polskim (CS §3 ust.1)

3. Złotowość umowy wynika także z wniosku kredytowego (art.66 Kc), w którym prawdopodobnie wnoszono o sumę PLN.

4. Umowę, pomimo jej nazwy (denominowana w) należy uznać za umowę "indeksowaną".

2. Z powodu ustalenia długu w walucie obcej, bank nie był w stanie określić możliwości spłaty długu w określonych terminach spłaty z uwagi na nieprzewidywalność rynku handlu walutami. Stanowi to złamanie art.70 Prawa bankowego

2. Bank bez podstawy prawnej dokonał zmiany waluty długu z PLN na CHF. Tzw. "bankowa indeksacja" nie jest znana nauce prawa. Zgodnie z nauką ekonomii, indeksacja to waloryzacja wskaźnikiem inflacji i to od 1920 roku, gdy omawiano to we Francji. Operacja znana jako "bankowa indeksacja" znana jest tylko w polskim sektorze bankowym.

3. Zmiany waluty długu z PLN na CHF nie jest wynikiem zastosowanie art.358/1 §2 tj. waloryzacji umownej ponieważ zmiana wysokości świadczenia nie ma celu utrzymania wartości jest zmianą wysokości a nie natury długu. Zmiana waluty jest zmianą natury długu poprzez zmianę istotnego elementu tj. oprocentowania bazowego.

4. Nauka ekonomii uznaje takie operacje za instrumenty pochodne. Operacja tak anie ma podstawy prawnej w Kc ani Prawie bankowym

1. Bank złamał zasadę walutowości art.358 §1 (<2009) oznaczając harmonogram w walucie obcej. Ponieważ umowa nie doprowadza do rozliczeń w CHF bank nie mógł wyrazić długu w walucie obcej.

2. Rozliczenie, będące kluczem do prawa dewizowego, które dawało bankowi ew. prawo do wyrażenia zobowiązania w walucie obcej, jest elementem języka prawnego.

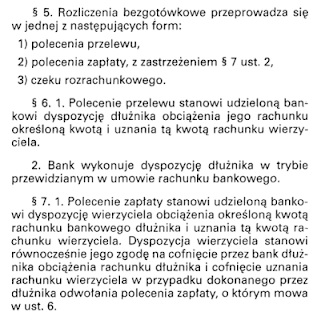

3. Rozliczenia pieniężne za pośrednictwem banków zostały zdefiniowane 18 lat temu, rozporządzeniem prezesa NBP (1998) wymieniającym: polecenie przelewu, polecenie zapłaty oraz czek rozrachunkowy jako formy rozliczeń bezgotówkowych.

4. Rozliczenia definiuje ustawa m.in. Prawo bankowe art.63, które do roku 2001 mogło dać bakowi prawo do ignorowania podstaw cywilistyki, jednak już nie po 2001 roku gdy dokonano korekty ustawy.

1. Bank stosuje w OWU §1 ust.2 (CS §1 ust.1) niezgodne z prawem wyznaczenie kwoty kredytu poprzez tzw. klauzulę towarową tj. pośrednie wyliczenie z sumy CHF. Umowa kredytu art.69 Pb nie daje takiej możliwości, wymagając literalne podanie kwoty i waluty kredytu. Ustawodawca nadając prawo do pośredniego wyznaczenia zobowiązanie robi to w sposób jednoznaczny np. art.536 Kc

2. Z w/w powodu umowa nie zawiera kwoty kredytu, co jest wymaganym ustawowo elementem umowy

3. Umowa kredytu jest umowę doprowadzająca do realizacji oznaczonego celu. Bank literalnie podaje, że środków w kredytu może nie starczyć na osiągnięcie celu (OWU §11 ust.4) - jest to sprzeczne z naturą umowy kredytu.

4. Bank zobligowany jest do oferowanie produktów bankowych wymienionych w art.5 Pb. Jest to lista zamknięta.

1. Bank stosuje w OWU §1 ust.2 pozorną operację kupna waluty. Nie jest to art.535 Kc z uwagi na brak przeniesienia własności. Bank nie ma prawa stosować kursu kupna przy braku rzeczywistego przeniesienia waluty obcej

1. Kredyt przeznaczony jest na wydatki jako konsumenta. Kredytobiorca ma status konsumenta.

2. Umowa nie spełnia wymogu zgodności z dobrymi obyczajami. Bank jako instytucja zaufania publicznego (ustawa o izbach gospodarczych art.3 w związku z w kodeksem wtyki bankowej) nie ma prawa wykorzystywać niewiedzy klienta oferując skomplikowany instrument dłużny oparty o czysto spekulacyjny rynek forex.

3. Ustalanie wysokości świadczenia na podstawie "tabel kursowych" banku jest uznawane za klauzulę niedozwoloną.

4. Sąd ma obowiązek z urzędu sprawdzić istnienie w umowie klauzul niedozwolonych.

Uwaga: dokładną argumentację proszę zaczerpnąć z tzw "istotnych poglądów" UOKiK.

1. Aneks wygląda a uczciwy. Brak w nim np. uznania długu.

2. Aneks nie wpływa na ważność umowy.

3. Generalnie tzw. stawa antyspreadowa nie wpływa na ważność umowy. Ustawa to nie legalizowała umów.

1. Zmiana de facto waluty długu miała na celu zwiększenie (pozorne) zdolności kredytowej.

2. Bank zastosował odniesienie do CHF w momencie kryzysu finansowego w trakcie którego banki światowe lokowały kapitał w krajach europy wschodniej, których waluty dodatkowo zwyżkowały z uwagi na procesy prywatyzacyjne i rozwój giełd kapitałowych. Bank doskonale wiedział, że ze kilka(naście miesięcy) trend walutowy ulegnie odwróceniu.

3. O wiedzy banku świadczy równolegle prowadzona akcja tzw. "opcji walutowych" na których przedsiębiorstwa polskie straciły 60 mld złotych. Akcja była przeprowadzona w latach 2005-2008

PS. Prawnik może znaleźć dodatkowe argumenty tutaj:

A. Waluta umowy

1. Umowa Nordea Habitat jest to umowa złotowa - bank podaje to w OWU §1 ust.1, także CS §1 ust.1.2. O złotowości umowy, oraz powstałego w jej wyniku długu, świadczy także hipoteka oznaczona w złotym polskim (CS §3 ust.1)

3. Złotowość umowy wynika także z wniosku kredytowego (art.66 Kc), w którym prawdopodobnie wnoszono o sumę PLN.

4. Umowę, pomimo jej nazwy (denominowana w) należy uznać za umowę "indeksowaną".

B. Zmiana waluty długu

1. Zmiana waluty długu miała na celu zwiększenie (pozorne) zdolności kredytowej.2. Z powodu ustalenia długu w walucie obcej, bank nie był w stanie określić możliwości spłaty długu w określonych terminach spłaty z uwagi na nieprzewidywalność rynku handlu walutami. Stanowi to złamanie art.70 Prawa bankowego

2. Bank bez podstawy prawnej dokonał zmiany waluty długu z PLN na CHF. Tzw. "bankowa indeksacja" nie jest znana nauce prawa. Zgodnie z nauką ekonomii, indeksacja to waloryzacja wskaźnikiem inflacji i to od 1920 roku, gdy omawiano to we Francji. Operacja znana jako "bankowa indeksacja" znana jest tylko w polskim sektorze bankowym.

3. Zmiany waluty długu z PLN na CHF nie jest wynikiem zastosowanie art.358/1 §2 tj. waloryzacji umownej ponieważ zmiana wysokości świadczenia nie ma celu utrzymania wartości jest zmianą wysokości a nie natury długu. Zmiana waluty jest zmianą natury długu poprzez zmianę istotnego elementu tj. oprocentowania bazowego.

4. Nauka ekonomii uznaje takie operacje za instrumenty pochodne. Operacja tak anie ma podstawy prawnej w Kc ani Prawie bankowym

C. Sprzeczność z zasadą walutowości

1. Bank złamał zasadę walutowości art.358 §1 (<2009) oznaczając harmonogram w walucie obcej. Ponieważ umowa nie doprowadza do rozliczeń w CHF bank nie mógł wyrazić długu w walucie obcej.

2. Rozliczenie, będące kluczem do prawa dewizowego, które dawało bankowi ew. prawo do wyrażenia zobowiązania w walucie obcej, jest elementem języka prawnego.

3. Rozliczenia pieniężne za pośrednictwem banków zostały zdefiniowane 18 lat temu, rozporządzeniem prezesa NBP (1998) wymieniającym: polecenie przelewu, polecenie zapłaty oraz czek rozrachunkowy jako formy rozliczeń bezgotówkowych.

1997

art.63 Przez bankowe rozliczenia pieniężne rozumieć należy operacje polegające na dokonywaniu zmian w stanie środków pieniężnych na rachunku bankowym na zlecenie klienta lub w wyniku czynności, które z mocy prawa powodują wskazane zmiany w stanie praw majątkowych klienta.

2001

art.63 Rozliczenia pieniężne mogą być przeprowadzane za pośrednictwem banków, jeżeli przynajmniej jedna ze stron rozliczenia posiada rachunek bankowy. Rozliczenia pieniężne przeprowadza się gotówkowo lub bezgotówkowo za pomocą papierowych lub informatycznych nośników danych.

D. Sprzeczność z umową kredytu art.69 Pb

1. Bank stosuje w OWU §1 ust.2 (CS §1 ust.1) niezgodne z prawem wyznaczenie kwoty kredytu poprzez tzw. klauzulę towarową tj. pośrednie wyliczenie z sumy CHF. Umowa kredytu art.69 Pb nie daje takiej możliwości, wymagając literalne podanie kwoty i waluty kredytu. Ustawodawca nadając prawo do pośredniego wyznaczenia zobowiązanie robi to w sposób jednoznaczny np. art.536 Kc

2. Z w/w powodu umowa nie zawiera kwoty kredytu, co jest wymaganym ustawowo elementem umowy

3. Umowa kredytu jest umowę doprowadzająca do realizacji oznaczonego celu. Bank literalnie podaje, że środków w kredytu może nie starczyć na osiągnięcie celu (OWU §11 ust.4) - jest to sprzeczne z naturą umowy kredytu.

4. Bank zobligowany jest do oferowanie produktów bankowych wymienionych w art.5 Pb. Jest to lista zamknięta.

E. Sprzeczność z umową sprzedaży

1. Bank stosuje w OWU §1 ust.2 pozorną operację kupna waluty. Nie jest to art.535 Kc z uwagi na brak przeniesienia własności. Bank nie ma prawa stosować kursu kupna przy braku rzeczywistego przeniesienia waluty obcej

F. Klauzule niedozwolone

1. Kredyt przeznaczony jest na wydatki jako konsumenta. Kredytobiorca ma status konsumenta.

2. Umowa nie spełnia wymogu zgodności z dobrymi obyczajami. Bank jako instytucja zaufania publicznego (ustawa o izbach gospodarczych art.3 w związku z w kodeksem wtyki bankowej) nie ma prawa wykorzystywać niewiedzy klienta oferując skomplikowany instrument dłużny oparty o czysto spekulacyjny rynek forex.

3. Ustalanie wysokości świadczenia na podstawie "tabel kursowych" banku jest uznawane za klauzulę niedozwoloną.

4. Sąd ma obowiązek z urzędu sprawdzić istnienie w umowie klauzul niedozwolonych.

Uwaga: dokładną argumentację proszę zaczerpnąć z tzw "istotnych poglądów" UOKiK.

G. Aneks

1. Aneks wygląda a uczciwy. Brak w nim np. uznania długu.

2. Aneks nie wpływa na ważność umowy.

3. Generalnie tzw. stawa antyspreadowa nie wpływa na ważność umowy. Ustawa to nie legalizowała umów.

H. Zmiana waluty długu - aspekty ekonomiczne

1. Zmiana de facto waluty długu miała na celu zwiększenie (pozorne) zdolności kredytowej.

2. Bank zastosował odniesienie do CHF w momencie kryzysu finansowego w trakcie którego banki światowe lokowały kapitał w krajach europy wschodniej, których waluty dodatkowo zwyżkowały z uwagi na procesy prywatyzacyjne i rozwój giełd kapitałowych. Bank doskonale wiedział, że ze kilka(naście miesięcy) trend walutowy ulegnie odwróceniu.

3. O wiedzy banku świadczy równolegle prowadzona akcja tzw. "opcji walutowych" na których przedsiębiorstwa polskie straciły 60 mld złotych. Akcja była przeprowadzona w latach 2005-2008

~~~

PS. Prawnik może znaleźć dodatkowe argumenty tutaj:

- http://analizaaspektowkredytowych.blogspot.com

- http://styczynski.blogspot.com

- https://katalog-argumentow-kredytowych.fandom.com/pl

- http://styczynski.blogspot.com/2018/06/analiza-umowy-hipotecznej.html

0 komentarze:

Prześlij komentarz